Las peligrosas malas prácticas de transparencia en Pemex

Por Ana Lilia Moreno (@analiliamoreno) | Animal Político

El pasado 28 de julio Pemex dio a conocer sus resultados para el segundo trimestre de 2020. El anuncio siempre causa expectativa en el público financiero, pero dados los números acumulados a lo largo del año, y la caída anual en ingresos de 36% y en utilidad operativa de 99% con respecto al primer semestre de 2019, el impacto fue más allá, hasta alcanzar al público inversionista y los grandes círculos de discusión política.

Dimensionemos la caída. En los primeros seis meses de este año Pemex ya registra una pérdida neta de 606,587 millones de pesos. Este monto implica que la empresa ya ‘quemó’, a mitad de año, el equivalente al 77% de su presupuesto total anual 2020. O que pulverizó el 3.3% del PIB. Para decirlo en los términos de moda, si el avión presidencial cuesta 6,000 millones de pesos —como ha mencionado el presidente López Obrador—, la pérdida de Pemex en los primeros seis meses de este año equivale al valor de 101 aviones presidenciales.

Otro dato que describe el estado calamitoso de Pemex es el comportamiento de su rentabilidad. Al 30 de junio, su margen operativo, es decir, la capacidad básica que hace marchar al negocio, fue de apenas de 0.13%, comparado con el margen de 15% que registró en 2019. Una baja rentabilidad implica un deterioro en la capacidad de la empresa para operar y cumplir con sus obligaciones.

Con todo, esos números no son el fondo del problema…

Entre indicadores extraños y errores contables

Mucho se ha dicho sobre los efectos del dramático desempeño financiero de Pemex. Sin embargo, en México Evalúa también nos preocupa la aparición de nuevas malas prácticas en materia de transparencia en el reporte financiero más reciente, principalmente por una pérdida de confiabilidad y completitud en la información reportada. En nuestro Índice de Transparencia Corporativa para Pemex y CFE, publicado en 2019, evaluamos la calidad de la transparencia en los reportes sobre desempeño financiero. Al ser estos documentos piezas de información clave para los actores interesados —principalmente inversionistas—, la calidad de la información debe posibilitar el seguimiento, la fiscalización y la evaluación constante del desempeño. O dicho de otra forma, estimar con confiabilidad el valor de los riesgos, la probabilidad de ocurrencia y el grado de vulnerabilidad respecto al valor patrimonial de la empresa depende de que la información sea accesible, confiable, completa y oportuna.

Pues bien, en el Índice observamos que en el periodo comprendido entre los ejercicios fiscales 2013 y 2018 la transparencia corporativa de Pemex en sus aspectos de difusión de reportes financieros e indicadores clave, fue razonablemente buena. Sin embargo, la publicación del segundo informe trimestral financiero 2020 arroja indicios de una caída fuerte en la calidad de la transparencia. A continuación, un resumen de lo que observamos…

1. El ¿negocio? de la refinación

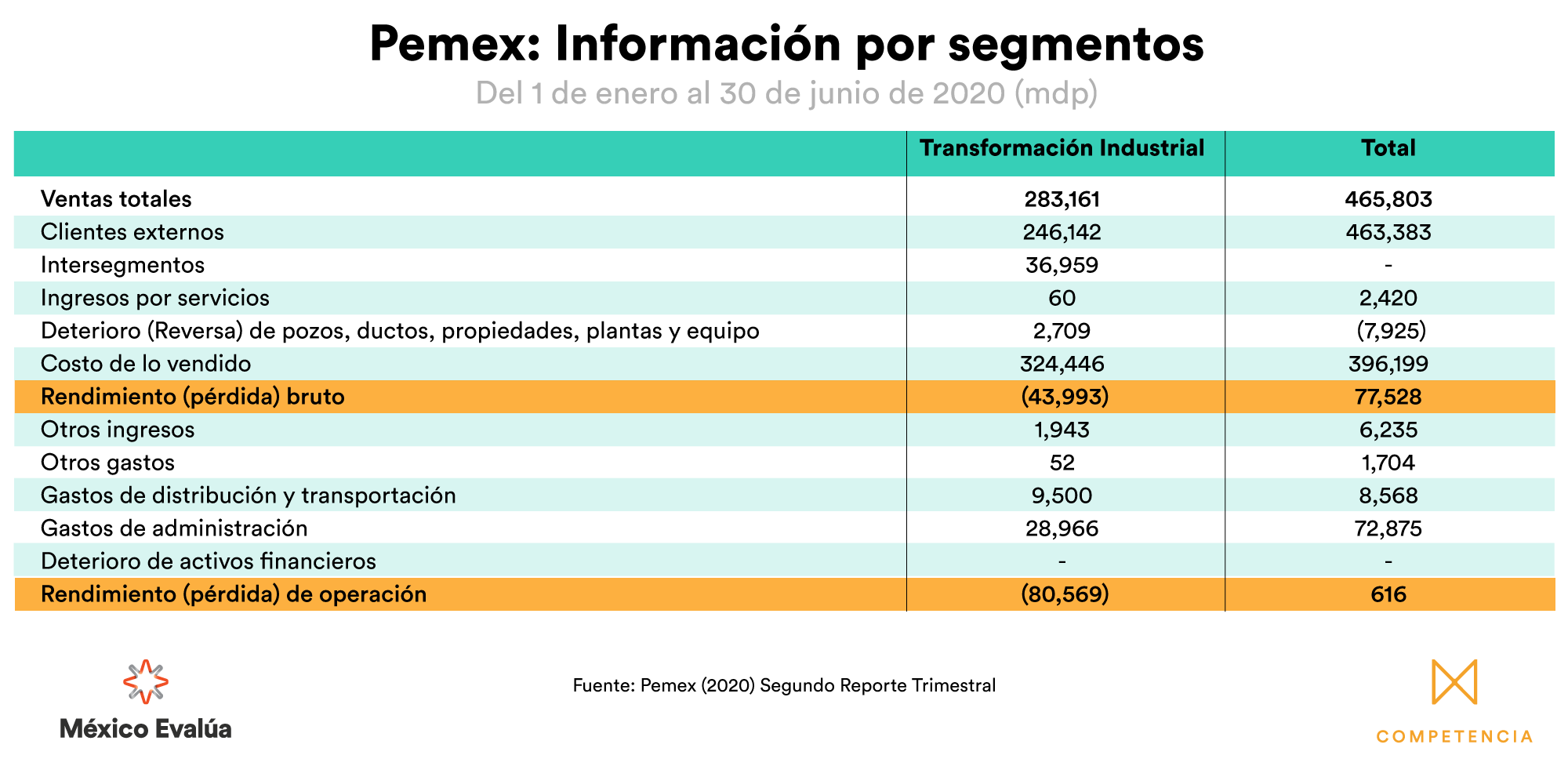

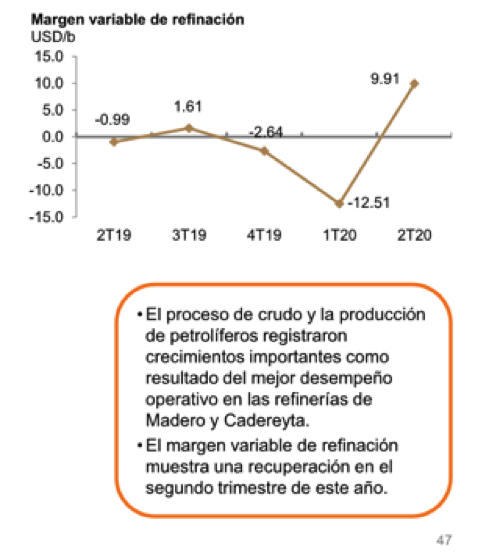

Algo nos llamó la atención en la información por segmento de negocio. Pemex TRI, la subsidiaria encargada de la refinación y la petroquímica, reportó una pérdida a nivel bruto —utilidad antes de pagar gastos de operación— de 43,993 millones de pesos para el primer semestre de 2020, equivalente a un margen bruto negativo de -16% y un margen operativo de -28%. Lo anterior contrasta con la lámina reportada por Pemex en conferencia de prensa, con la que celebró un aumento en el margen variable de refinación, debido a mejor desempeño de las refinerías. La cifra no coincide con el estado financiero, simplemente. Tampoco la explicación durante la presentación es consistente con el reporte escrito de Pemex, que explica el margen positivo en razón de la presencia de menores precios internacionales del petróleo.

2. La deuda de corto plazo: ¿cómo pagará Pemex sus saldos pendientes a fin de año?

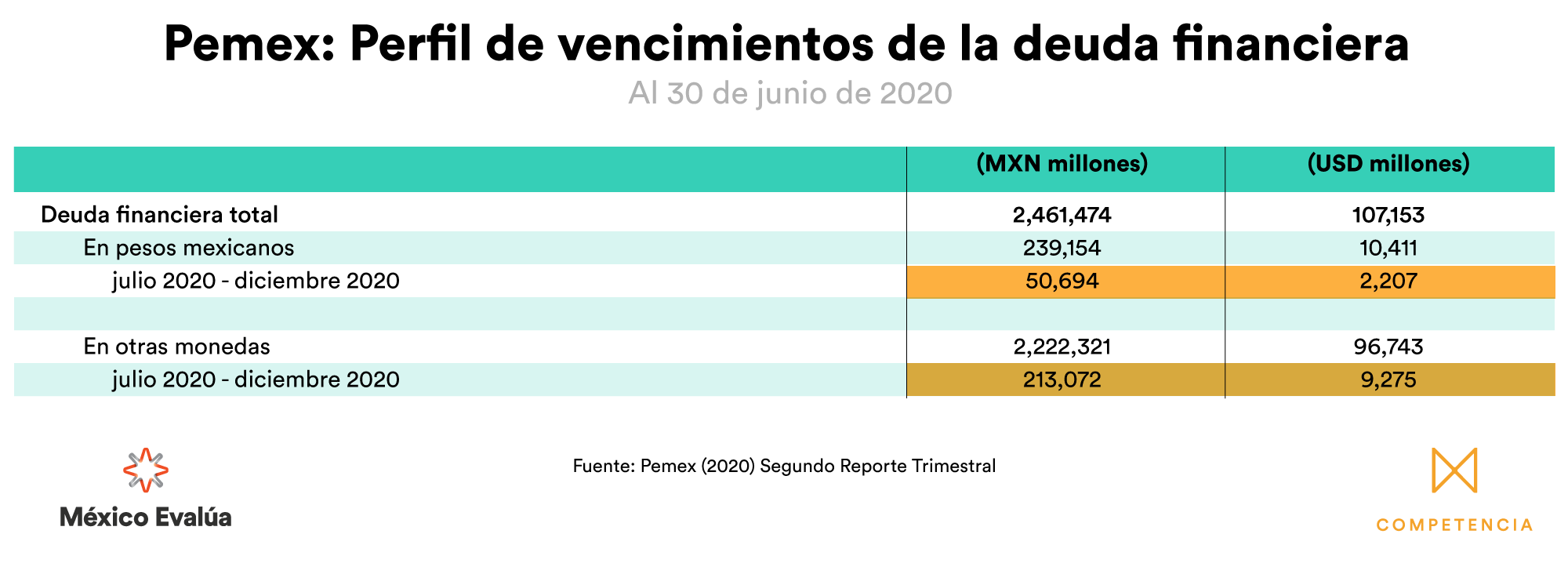

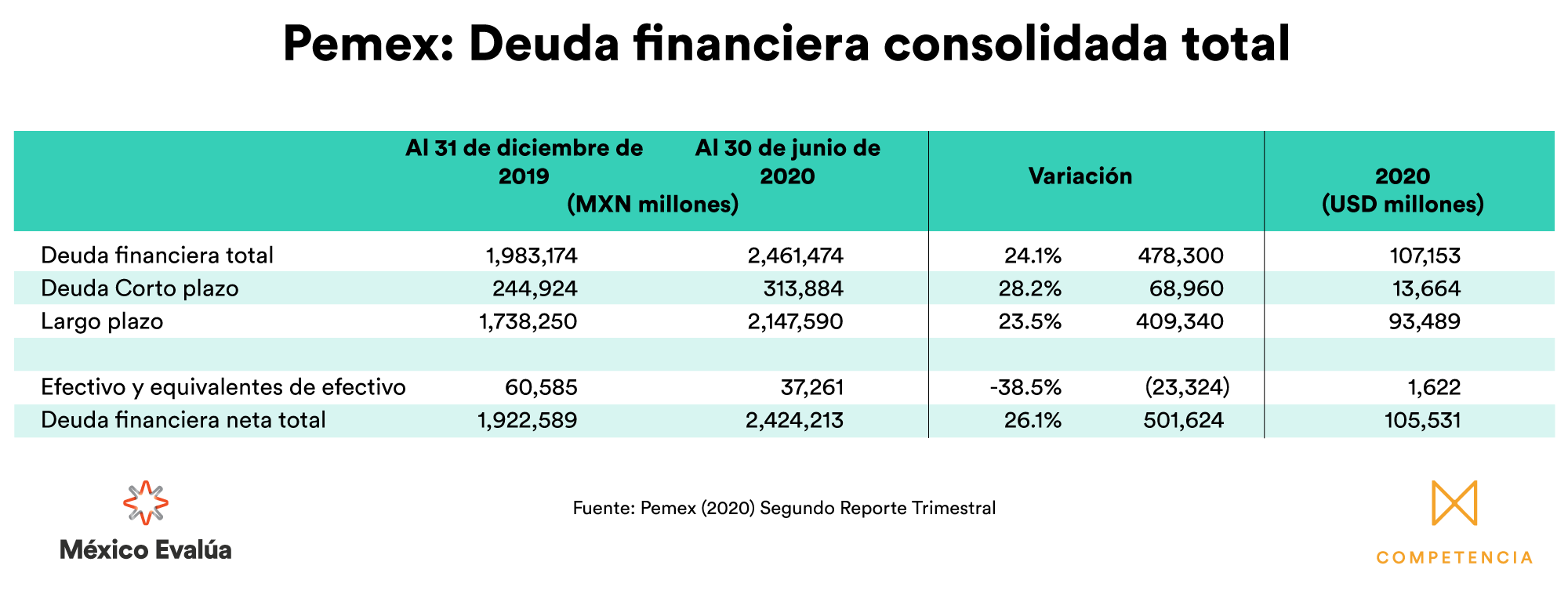

Entre julio y diciembre de 2020, Pemex deberá pagar 263,766 millones de pesos como compromisos de deuda a corto plazo. Con las pérdidas que registra, y un flujo de efectivo negativo de 37,882 millones de pesos, ¿cómo va Pemex a pagar sus obligaciones? ¿Requerirán transferencias mayores de recursos desde el Gobierno Federal? Pemex no ha sido claro con estas cuestiones. Cabe señalar que la deuda de corto plazo de Pemex creció 28.2% en un año, alcanzando la cifra de 313.8 mil millones de pesos, que equivalen al 67% de los ingresos para el primer semestre 2020.

3. La producción de crudo

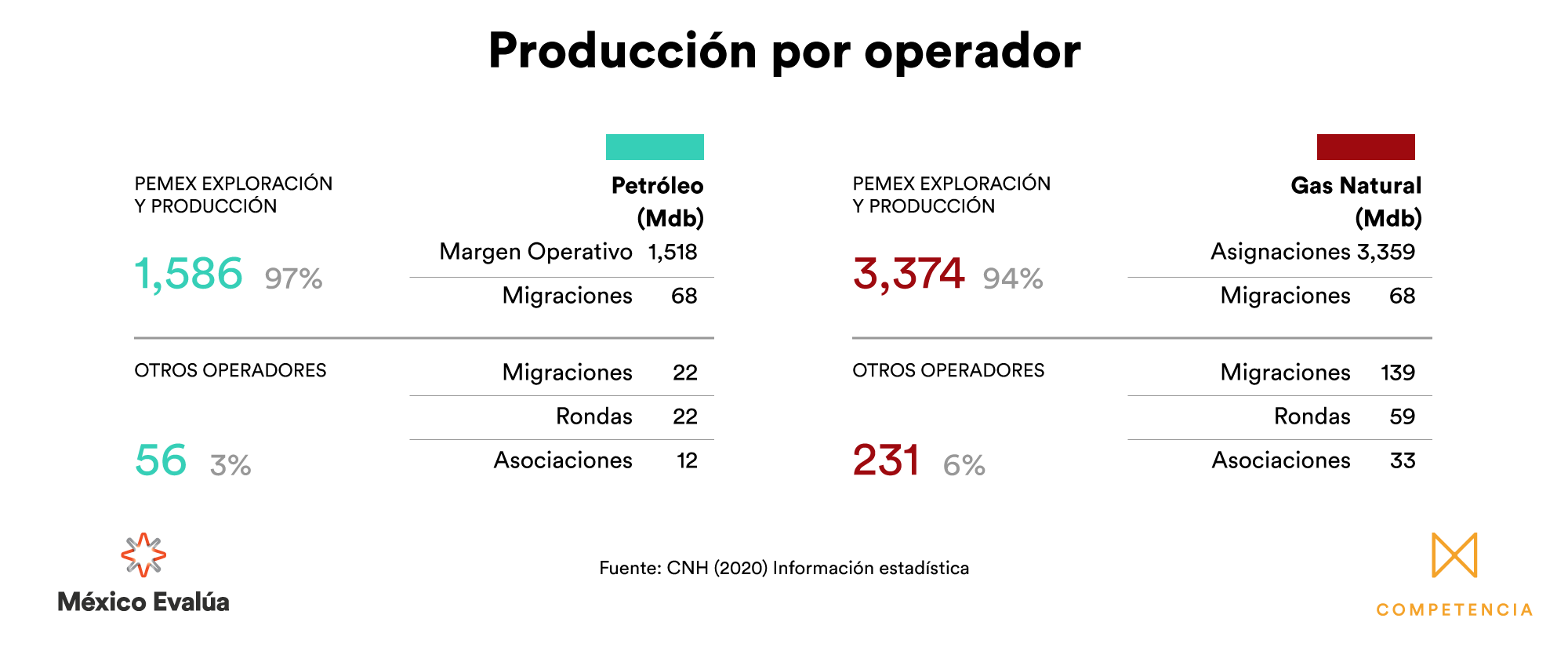

Pemex reportó que el 99% de la producción depende de sí misma, mientras que sólo 1% de la producción depende de contratos emanados de las rondas petroleras, a cargo de empresas privadas. Es desconcertante que dicha información no coincida con las estadísticas publicadas por la Comisión Nacional de Hidrocarburos, que muestran que la producción a cargo de empresas privadas alcanza el 3% en crudo y el 6% en gas natural del total de la producción nacional.

4. Fallas en algunos registros contables reportados

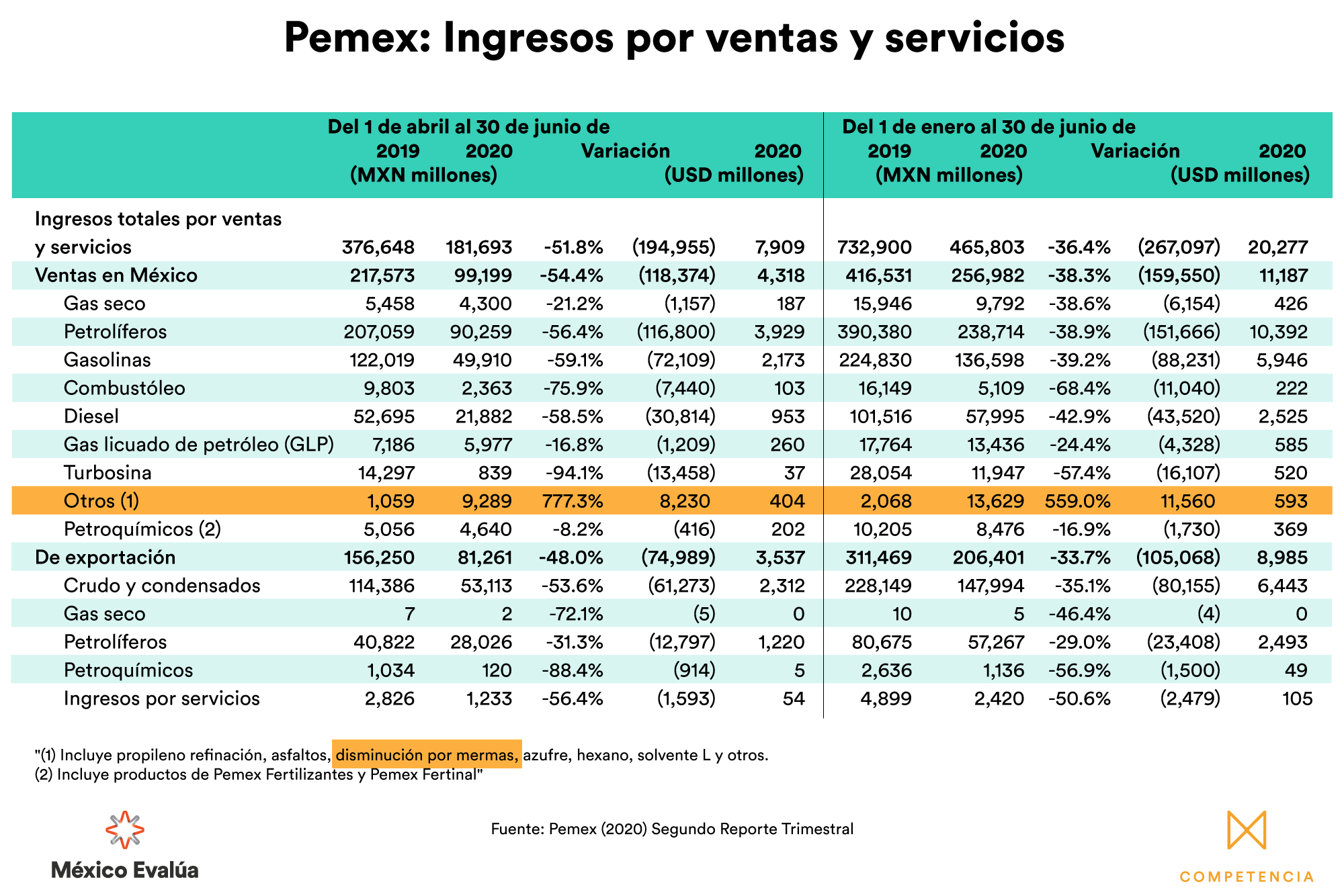

Algunos expertos del sector han señalado con preocupación fallas en las partidas contables reveladas en el estado financiero del 2T-2020 de Pemex. Por ejemplo, en el desglose de costos de ventas Pemex incluyó el pago de impuestos, lo cual es contrario a las Normas Internacionales de Información Financiera (NIF). Asimismo, como señaló el economista Gonzalo Monroy, la partida contable ‘otros’ en el rubro de ingresos —que, por cierto, registra un aumento anual del 599%, según aclaración del mismo Pemex en el reporte—, incluye partidas de ahorro o disminución por mermas, nombre técnico de lo que se conoce comúnmente como ‘ahorro por combate al robo de combustible’. De confirmarse esta información, Pemex estaría contabilizando doblemente los volúmenes de combustible vendidos y “ahorrados”, lo cual, además de ser un error contable que infringe las NIF, implicaría un presunto incremento artificial del rubro de ingresos.

5. Pemex, ¿palanca de desarrollo?

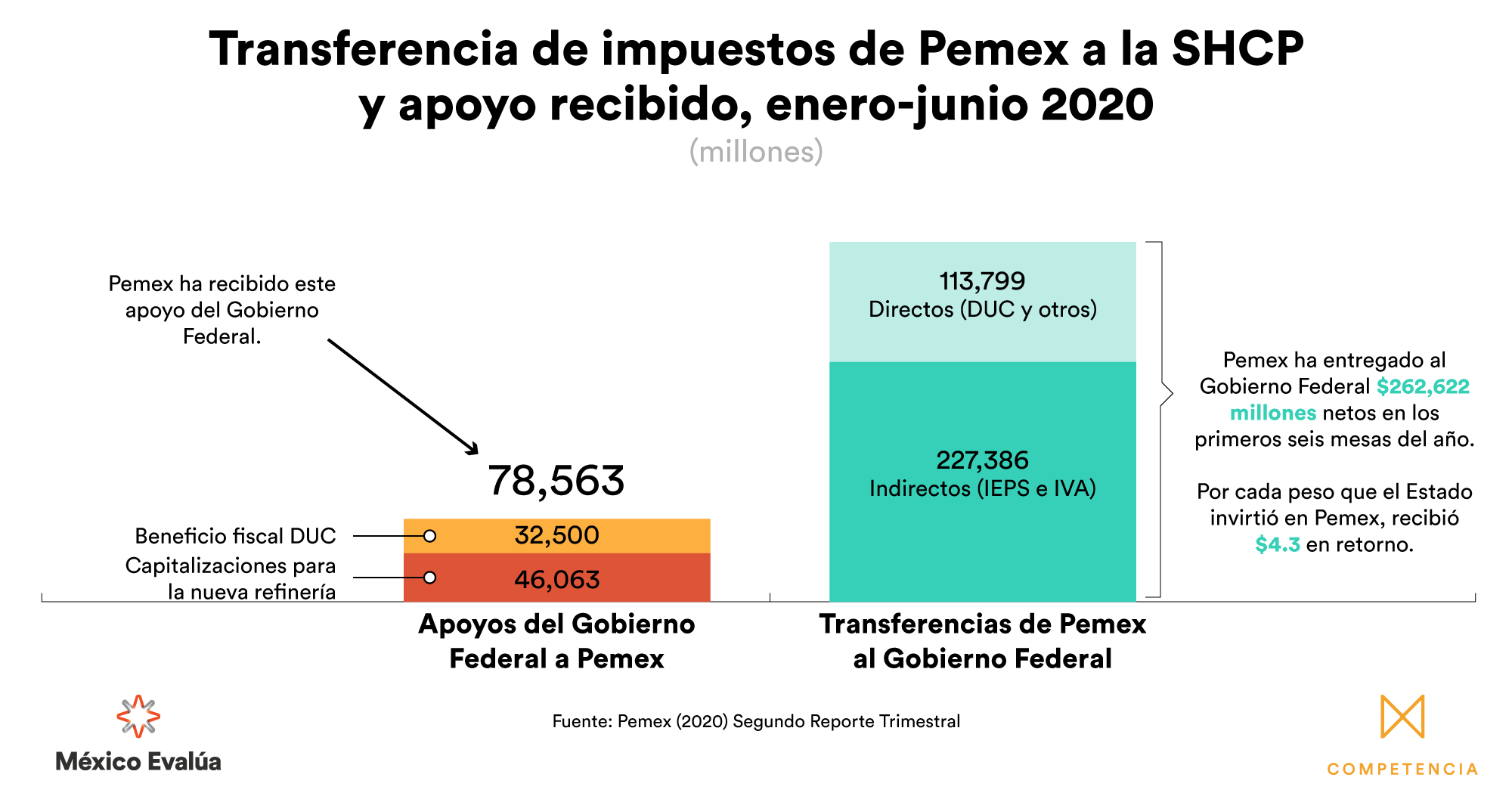

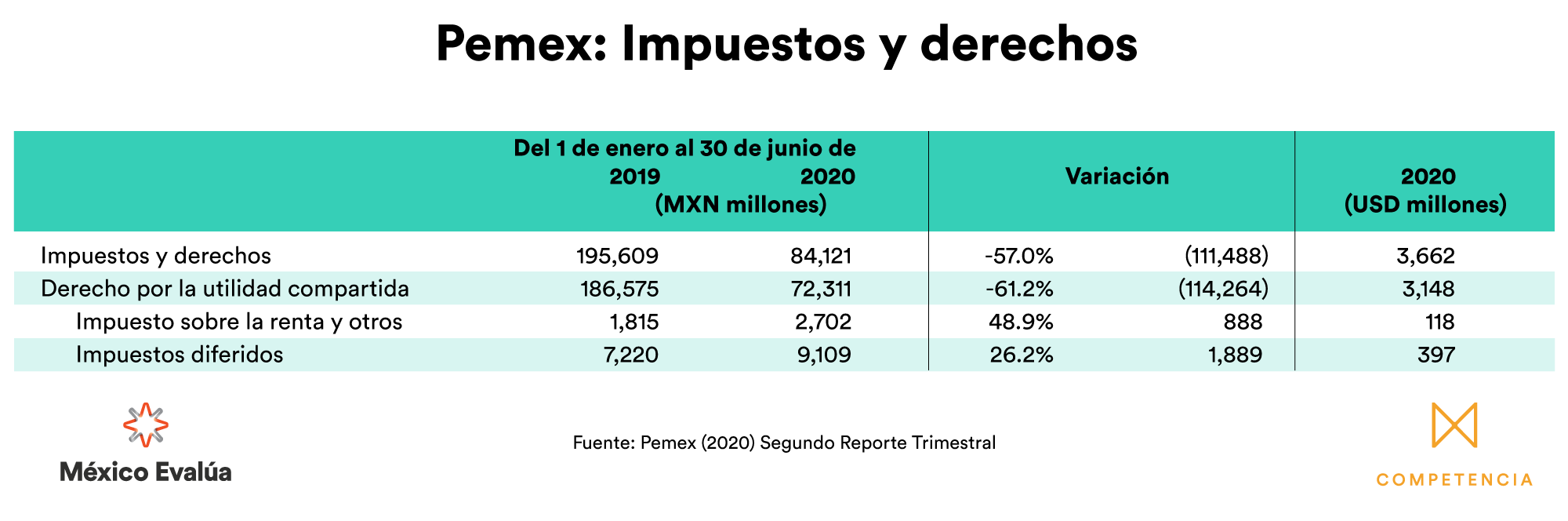

Para exhibir un supuesto buen resultado, Pemex usó un indicador que contrasta el apoyo extraordinario que la empresa ha recibido del gobierno con los impuestos y derechos que paga. Veámoslo a detalle: Pemex registró pago de derechos e impuestos —principalmente DUC, ISR e impuestos diferidos— por 84,121 millones de pesos para el primer semestre de 2020. Sin embargo, no reporta en su informe financiero ningún pago de IEPS o IVA para el mismo periodo. Así, no queda claro el origen de los datos utilizados por Pemex para hacer su cálculo y, peor aún, no es posible verificarlo con la información públicamente disponible, lo que resta confiabilidad y completitud a la información. Además, con el uso de este nuevo y extraño indicador, Pemex se distrae del objetivo que le mandata su ley: generar valor económico, algo que sólo podría lograr incrementando su rentabilidad, productividad y valor patrimonial.

Lo que implica esta falta de calidad en la información financiera

Pemex tiene registradas emisiones de bonos ante la Comisión de Valores de los Estados Unidos, la Securities and Exchange Commission (SEC). Para mantener dicho registro, tiene la obligación de entregar información auditada y dictaminada fiscalmente cada año en la Forma 20-F. Estos registros permiten que los bonos puedan ser comprados por cualquier persona u organización en los mercados de deuda de ese país. En México, la Comisión Nacional Bancaria y de Valores autorizó la oferta de certificados bursátiles avalados por Pemex en términos de lo dispuesto en la Ley de Mercado de Valores. Estos instrumentos se encuentran listados en la Bolsa Mexicana de Valores; por tanto, el público inversionista, nacional y extranjero, accede a la información de la empresa de forma frecuente para conocer su desempeño, y para atender factores de riesgo que pudieran calcularse o recalcularse a partir del detalle de los datos.

Las fallas en la transparencia corporativa de cualquier empresa de la talla de Pemex podrían tener consecuencias muy graves, como la pérdida de valor de los instrumentos financieros o, en casos más extremos, la ejecución de demandas por acciones colectivas —class actions— por parte de inversionistas afectados por la incertidumbre y falta de predictibilidad sobre los resultados y valor patrimonial. Este peligroso escenario podría implicar para Pemex y para el Estado mexicano la obligación de pagar millonarias sumas a los quejosos.

Esto último, aunque extremo, no es del todo lejano. Por ejemplo, sucedió en 2015 en Estados Unidos cuando, tras el descubrimiento de una serie de irregularidades en materia de gobierno y transparencia corporativa, numerosas empresas chinas que cotizaban en diversas bolsas de valores de aquel país fueron suspendidas por la SEC, lo que provocó una oleada de demandas que sacudieron la confianza en su integridad. De acuerdo con el relato de Meg Utterback, ese año la mitad de las demandas entabladas en Estados Unidos contra empresas emisoras extranjeras correspondían a este tipo de casos. Uno de los efectos relevantes de esos sucesos es que el estigma y la desconfianza hacia empresas que infringen los estándares de mejores prácticas de transparencia corporativa persisten por años, lo que complica el camino de recuperación de valor, y redunda en mayores costos de financiamiento, menores oportunidades para atraer capital e incrementos en los niveles de escrutinio tanto de inversores como de órganos reguladores. Resultado: el encarecimiento de la labor de cumplimiento de las empresas.

A pesar de que la información trimestral de Pemex está sujeta a variaciones hasta que se publiquen los reportes anuales auditados por una firma externa e independiente, las fallas en la calidad de la transparencia en estos reportes inciden en las percepciones y expectativas de las audiencias interesadas. Dados los pasivos de Pemex —que ya alcanza el 35% del total de la deuda pública federal—, el porcentaje de gasto público que esta administración le ha asignado —12%— y la contundente convicción de rescatarla —que se combina contradictoriamente con un acotamiento a su vocación de autarquía energética—, fallar en materia de transparencia corporativa es un error que podría resultar catastrófico.